配资短线炒股

配资短线炒股

外盘黄金期货配资通常提供高杠杆,最高可达1:100。这意味着投资者只需投入少量资金,即可控制价值远高于其本金的黄金合约。高杠杆可以放大收益,但同时也会放大亏损。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

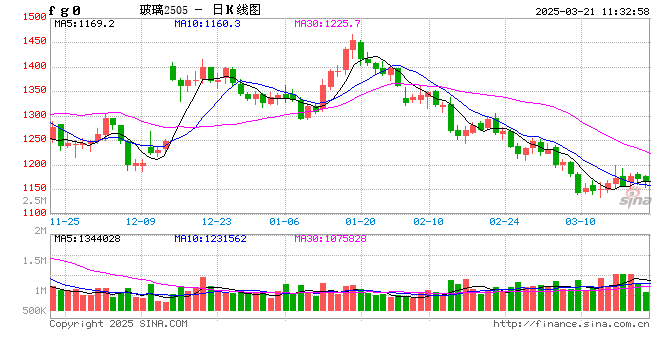

期货日报

近日,几条浮法玻璃产线放水停产。对此,有沙河玻璃企业在朋友圈发文称,“急流勇退、断臂求生,对企业来讲需要勇气”。

期货日报记者通过采访了解到,与往年同期相比,今年玻璃市场最大的不同体现在库存压力较大。

据中信建投期货能化高级分析师胡鹏介绍,因地产竣工面积下降拖累玻璃需求,近期玻璃持续累库。

“去年在保交楼政策下,玻璃需求增加,支撑行业持续扩产,但随着保交楼政策逐步兑现,今年地产产业链相对疲软。”国投安信期货高级分析师周小燕表示,今年玻璃需求端压力凸显,供给端则相对刚性,加上中下游观望情绪浓厚,行业呈现持续累库降价格局。

“目前玻璃行业日熔量为16.83万吨,仍处于历史相对高位。下游需求明显萎缩,订单量同比缩减30%左右,家装订单也呈现疲软态势。”周小燕表示,玻璃供给无法承接需求下滑,导致现货持续降价累库,目前仍未看到有传统旺季前的补库动作。

“往年8月中旬是旺季前的备货时段,但今年现货市场表现一直没有起色。”广发期货分析师蒋诗语表示,上周全国浮法玻璃日度平均产销率依旧超百,本周则转为平淡,终端需求也暂未有明显起色,深加工订单天数继续走弱。在她看来,今年玻璃或存在旺季不旺的情况。

蒋诗语表示:“据生产成本计算模型,年初时以天然气为燃料的浮法玻璃周均利润为357元/吨,以煤制气为燃料的周均利润为296元/吨,以石油焦为燃料的周均利润为635元/吨。然而,随着玻璃价格持续走弱,目前以天然气为燃料的浮法玻璃周均利润为-214.69元/吨;以煤制气为燃料的周均利润为27.74元/吨;以石油焦为燃料的周均利润为145.31元/吨。”

蒋诗语称,浮法玻璃行业相较年初时利润走弱有些明显,仅有部分煤制气产线和石油焦产线尚有利润,天然气产线则基本亏损。

与此同时,近期玻璃生产线冷修意愿增加,点火意愿降低。进入8月,玻璃冷修了4条产线,日熔量由高峰的17.65万吨降至目前的16.81万吨。记者了解到,浮法玻璃产线通常点火后会持续生产8至12年,冷修一次所产生的费用成本很高。除特殊情况外,产线会持续生产至窑炉和产线到年龄后才放水冷修。

“近期玻璃生产线密集冷修,是玻璃生产企业在当前亏损态势下的艰难抉择。”蒋诗语如是说。

“玻璃企业主动选择冷修是‘断臂求生’的理性选择。”胡鹏认为,目前部分以天然气为燃料的玻璃产线亏损超200元/吨,短中期需求难言改善,部分高龄产线可利用行业下行期进行冷修和技改,以降低成本、增强竞争力。

“虽然玻璃供给端已有部分减量,但供应压力与往年同期相比仍处于高位。在下游需求减量的背景下,浮法玻璃产能仍过剩,后期或会有更多产线加入冷修的行列。”蒋诗语说。

“此前市场预计价格下行会带来供应减量,目前正在兑现中。”胡鹏表示,需注意的是,8月行业仍有新增点火情况,市场供应并未超预期下降,真正的集中冷修阶段或在传统旺季后库存仍无法有效去化下到来。

业内人士普遍认为,玻璃市场传统旺季“金九银十”将至,未来需重点关注地产和光伏行业需求能否阶段性回暖。此外,还需重点关注地产政策落地情况。如果需求无明显改善,后期需关注市场供应变化。供应若超预期下降,行业库存去化,市场或迎来反转。

胡鹏建议,短期市场情绪悲观,玻璃行业亏损明显,期货贴水现货运行,下游企业可关注贴水买入套保机会,锁定下半年采购成本。“上游企业可根据现金流和库存情况利用期货进行销售,或等待期价反弹后进行卖出套保。”他说。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 配资短线炒股

热点资讯