来源:国元期货研究

策略观点

收购入库已基本结束,后续只有零星果农货入库。今年入库量高于去年,质量欠佳,库内货开始发往市场,市场价格两极分化。11月是传统消费淡季,且柑橘类大量上市后冲击苹果市场,客商前期好货采购价较高,当前市场销售性价比不高,多暂存等待春节行情,市场以客商自存后期货为主,质量普遍不高,市场走货较慢,价格整体下滑。本周基本面没有较大变化,整体震荡为主,建议主力合约8600-9200区间内,短线逢高做空。

一、行情回顾

上周本季收购已基本结束,剩下只有零星果农货源,好货占比低,价格重心整体下移。库存高于去年入库量,且果农占比较大,库存质量欠佳。本季收购成本已固定,平均收购价高于去年,市场处于消费淡季,走货情况一般,库存好货发往市场较少,等待后期元旦、春节的消费旺季。AP2311合约进入交割,近期关注交割成本情况。上周苹果主力合约,最高价9215元/吨,最低价8998元/吨,收盘价9089元/吨,下跌幅度-0.45%。

二、苹果基本面分析

2.1

库内果质量欠佳 价格两极分化

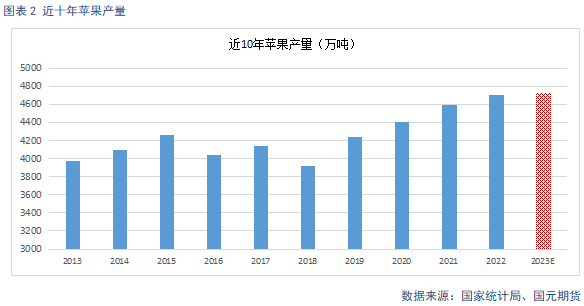

今年4月份,甘肃及陕北部分优生区遭遇霜冻灾害,正值花期,冷空气沉降下,川道下的果园受灾较严重。但经过几个月生长期的修复,产量比预期有所恢复,对比去年的产量基本持平。

在霜冻、干旱等自然灾害下导致的商品率不佳,在陕西、山东两个主产区情况比较突出,主要是果锈、裂果、雹伤等占比均高于去年。据卓创资讯抽样统计,本果季果个大小较去年有所下滑,其中陕西80#及以上货源占比45.09%,较去年下降10.3%;山东80#及以上货源占比74.8%,较去年下滑5.3%。果面质量问题上,果锈问题尤其突出,本果季陕西地区果锈占比39.95%,较去年上升23.28%;山东地区果锈占比44.5%,比去年上升24.6%。本季库内好货占比低,价格以质论价,两极分化情况明显。

2.2

市场货源质量偏差 走货情况一般

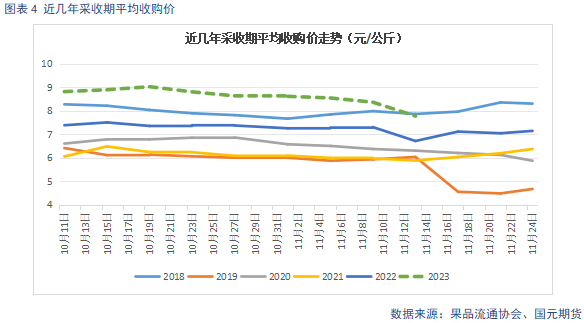

今年本果季新果开秤价较去年同比上涨0.5元/斤左右,在历年收购价中,也处于相对高位。随着入库基本结束,库内货源开始发往市场,以后期货为主,这部分货源质量一般,市场走货较慢,价格走弱。前期好货发往市场较少,市场货源不足,价格偏硬。11月处于苹果消费淡季,整体货源质量偏差,加之替代水果冲击下,价格有所下滑。预计在12月底,随着前期好货逐步增量发往市场,市场销售及价格将出现好转。

2.3

入库基本结束 好货发往市场较少

据卓创资讯统计,截止11月16日,本果季入库量892.25万吨,较上周环比增加1.09%,较去年同比增加3.6%。今年入库已基本结束,后续仅有零星果农货源入库,入库量逐步减少、今年入库量高于去年,预计在900万吨以上。当前库存中,好货占比偏少,果农货占比偏大,部分后期果农货质量欠佳,后续储存期恐出质量问题。因此目前发往市场的主流货源为后期货,质量一般,市场走货平淡,价格走弱。好货暂时没有出库压力,价格相对平稳,发往市场的货源不足。

2.4

出口季节性旺季 小果交易活跃

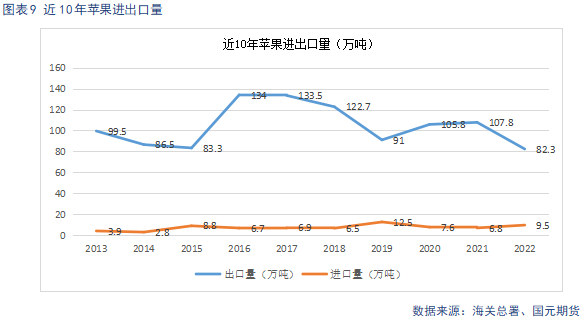

进口方面,近十年我国苹果进口量基本在10万吨上下,对比我国产量,影响甚微。出口方面,22年我国鲜苹果出口量共计约82万吨左右,处于历史最低位,主要因为22年果季产量不大,国内需求旺盛导致。截止23年9月底,我国苹果出口量为50.49万吨,其中23年9月鲜苹果出口量约为8.11万吨,环比增加14.18%,同比增加11.02%。鲜苹果出口有季节性规律,8-12月早熟开始上市,紧接着晚熟下树,适合出口的货源供应量增加,新季苹果上市之后,四季度货源充足,近期出口订单增加,小果交易较为活跃。

2.5

柑橘类增量降价 替代性明显

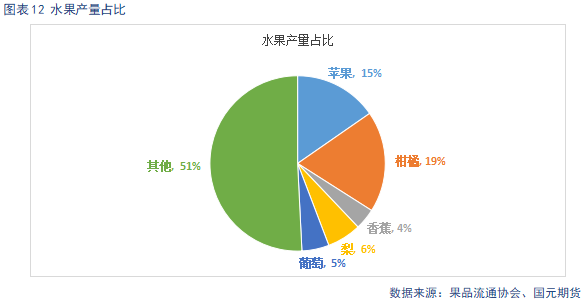

近几年,全国水果种植面积逐年增加。截止2022年,全国水果产量达 31296万吨,其中,柑桔增幅最快,产量达6003万吨,占比19%。其中柑桔、梨、香蕉和苹果的替代关系最强。柑桔、梨的生长周期与苹果相近。10月中旬柑橘类开始上市,上市后价格持续下滑且供应量逐步增加,叠加本季苹果收购价偏高、质量整体欠佳,好货货源偏紧,对苹果销售产生一定替代性冲击。

三、行情总结

入库已基本结束,入库量高于去年,去库压力较去年有所提高。市场价格两极分化,好货价格平稳,货源较少,市场以质量较差的后期货为主,走货一般,价格出现下滑。11月是苹果传统消费淡季,且受柑橘类量大价低的替代冲击明显,好货货源暂未大量发往市场,等待后期消费旺季的来临,价格整体稳中偏弱。预计11月底,随着市场好货供应量逐步增加,销售和价格将出现回暖。短期预计偏弱震荡。参考区间8600-9200元/吨。

写作日期:2023年11月19日

作者:柴颖华

分析师

期货从业资格号:F3040296

投资咨询资格号:Z0015079

联系电话:010-84555291

业务资格和免责声明

公司投资咨询业务资格:

京证监许可【2012】76号

]article_adlist--> 免责声明:本报告的著作权和/或其他相关知识产权归属于国元期货有限公司。未经国元期货许可,任何单位或个人都不得以任何方式复制、转载、引用、刊登、发表、发行、链接、修改、翻译本报告的全部或部分内容。如引用、转载、刊发、链接需要注明出处为国元期货。违反前述要求侵犯国元期货著作权等知识产权的,国元期货将保留追究其相关法律责任的权利。

本报告基于国元期货及研究人员认为可信的公开资料或实地调研资料,我们力求分析及建议内容的客观、公正,研究方法专业审慎,分析结论合理,但国元期货对于本报告所载的信息、观点以及数据的准确性、可靠性、时效性及完整性均不作任何明确或隐含的保证。国元期货可发出其他与本报告所载资料不一致及有不同结论的报告,本报告及该报告仅反映研究人员的不同设想、见解及分析方法,为免生疑,本报告所载的观点并不代表国元期货立场。

本报告所载全部内容仅作参考之用,不构成对任何人的投资、法律、会计或税务的操作建议,国元期货不对因使用本报告而做出的操作建议做出任何担保,不对因使用本报告而造成的损失承担任何责任。交易者根据本报告作出的任何投资决策与国元期货及研究人员无关,且国元期货不因接收人收到此报告而视其为客户,请交易者务必独立进行投资决策。

]article_adlist--> 新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:戴明 SF006

热点资讯